Земельний податок є основним джерелом наповнення бюджетів для значної кількості громад. Чинна на сьогодні система нормативної грошової оцінки має значну кількість недоліків що потребують зміни існуючих підходів та переходу до загальновизнаних міжнародних стандартів.

В матеріалі експертів Програми USAID DOBRE розглянуто актуальні податкові надходження від плати за землю в загальній структурі надходжень бюджетів громад, визначено сучасну базу формування земельних плат, нормативно-правові засади впровадження масової оцінки, перспективи застосування оновленої бази оподаткування та переваги переходу на масову оцінку земель для територіальних громад та землекористувачів.

В Україні плата за землю є частиною податку на майно, який включає земельний податок та орендну плату за земельні ділянки, в тому числі комунальної власності. Окрім цього бюджети територіальних громад наповнюються за рахунок інших фіскальних доходів від ринку земель, зокрема:

- єдиний податок 4 групи, сплачений сільгоспвиробниками;

- податок на доходи фізичних осіб (ПДФО), отримані від оренди чи продажу земельних ділянок;

- в окремих випадках – дохід від сплати мінімального податкового зобов’язання (МПЗ), та інші.

Однак на цей час базисом нарахування земельних плат є Нормативна грошова оцінка (НГО), що являє собою затверджені нормативи капіталізованого рентного доходу, які коригуються затвердженими коефіцієнтами відповідно до визначених правил та формул. Такий підхід нормування вартості має значну кількість недоліків, є застарілим та не відповідає сучасним вимогам земельного ринку та бізнесу. Закордонній практиці подібні задачі вирішуються за допомогою Масової оцінки перехід до якої є питанням часу. Масова оцінка земель має стати базисом системи оподаткування. Вона є важливим інструментом управління земельними ресурсами, який відіграє ключову роль у розвитку територіальних громад. Цей процес включає систематичне визначення вартості земельних ділянок з метою забезпечення справедливого і ефективного розподілу податкових зобов'язань, а також створення основи для прийняття обґрунтованих управлінських рішень. Масова оцінка земель стає особливо актуальною в умовах децентралізації, коли територіальні громади мають більше повноважень та відповідальності за управління своїми ресурсами.

В консультації розглянуті питання:

- Податкові надходження територіальних громад за рахунок земельного фонду.

- Сучасний базис формування земельних податків.

- Масова оцінка земель.

- Переваги масової оцінки земель для територіальних громад.

1. Податкові надходження територіальних громад за рахунок земельного фонду

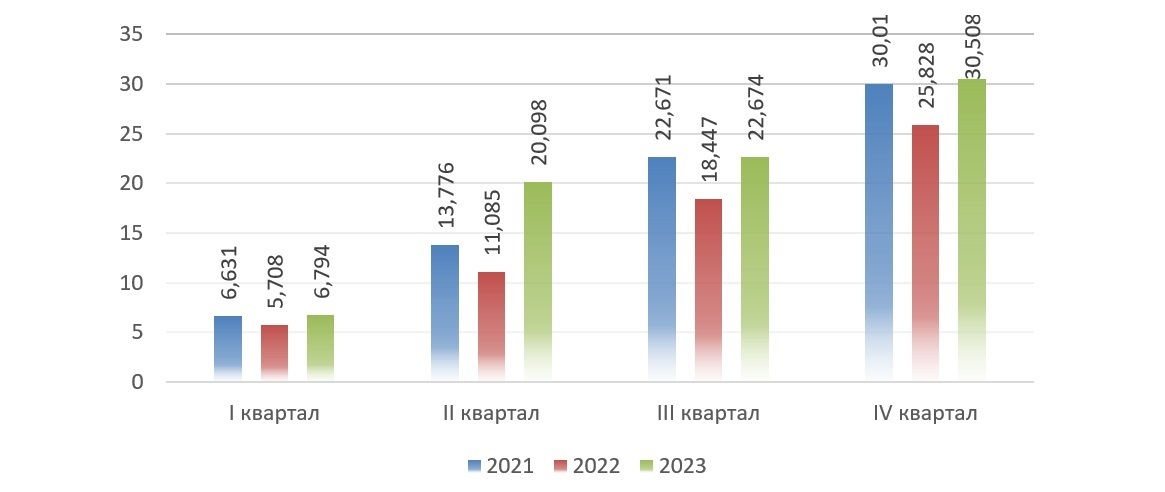

Згідно з даними веб-порталу «Децентралізація»[1], у 2023 році місцеві бюджети отримали 80 млрд гривень від збору платежів за землю (земельного податку та орендної плати) (Рисунок 1). В основі розрахунку цих надходжень до місцевих бюджетів була нормативна грошова оцінка земель.

Рисунок 1. Надходження до місцевих бюджетів за кварталами, 2021-2023 рр. (млрд грн)[2]

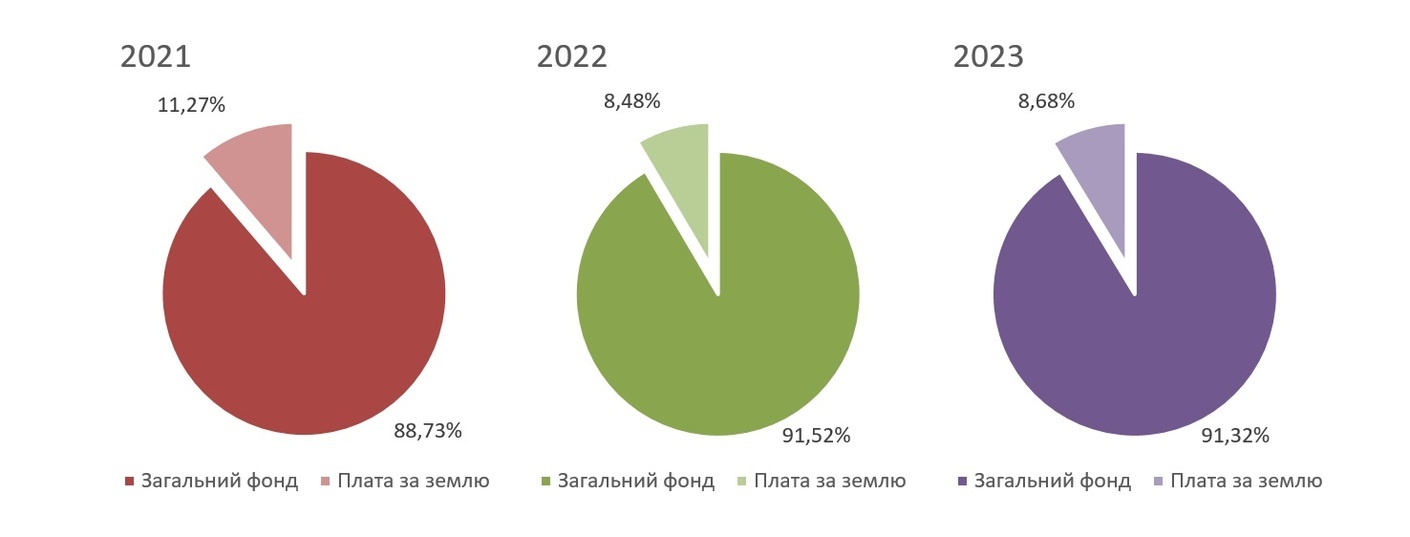

У структурі доходів загального фонду місцевих бюджетів платежі за землю у 2021-2023 роках становили, в середньому, 10,49%, що робить їх одним із важливих джерелом доходу для місцевих громад (Рисунок 2).

Рисунок 2. Частка плати за землю від загальних надходжень місцевих бюджетів, 2021-2023 рр.[3]

За оперативними даними з офіційного веб-порталу Міністерства фінансів України OpenBudget[4], за 2023 рік обіг та використання земель сільськогосподарського призначення приніс громадам 36,9 млрд грн. Кожна восьма гривня податкових надходжень громад припадала саме на доходи від сільгоспземлі. Порівняно із 2021 роком, у якому ринок сільськогосподарської землі був запущений, наповнення бюджетів такими податками зросло на 1,6 млрд грн (+5%). Водночас сукупні податкові надходження громад у 2023 році зросли на 29% порівняно із 2021 роком, що є значенням, близьким до інфляції за цей період (36%).

Порівняно невелике зростання надходжень від землі значною мірою було спричинене повномасштабним вторгненням рф у лютому 2022 року, адже велика частина земель країни знаходиться в окупації чи в зоні активних бойових дій, тож користувачі земель звільнені від сплати земельного податку та орендної плати за ці землі.

Окрім того, відносно повільне зростання доходів від земель сільгосппризначення пояснюється відсутністю індексації НГО за 2022 рік. За 2023 рік застосована індексація на 5,1%, а тому можна очікувати на більше зростання доходів громад від обігу та користування с/г землями у 2024 році. Позаяк у 2023 році спостерігалось значне пожвавлення динаміки бюджетних доходів громад від сільгоспземель відносно 2022 року (+22%).

Оренда комунальних земель є найбільшим джерелом доходів громад, коли йдеться про сільськогосподарську – понад 19,8 млрд грн сплатили орендарі за 2023 рік. При цьому, найбільшими платниками орендної плати є юридичні особи, тобто аграрні компанії. Вони сплатили близько 87% оренди за комунальні землі.

Орендні надходження зросли у річному вимірі на 22%. Земельний податок у 2023 році приніс громадам додаткові 10,7 млрд грн, що на 11% більше за рівень зборів у 2022 році.

Сільгоспвиробники-платники єдиного податку сплатили до бюджетів громад 5,7 млрд грн єдиного податку (+30% порівняно із 2022 роком). Окрім того, за підсумками першого року сплати МПЗ, доходи громад від нього перетнули 500 млн грн. Із загальної суми надходжень у 518,3 млн грн щонайменше 11,9 млн грн були повернуті платникам через надмірно чи помилково сплачені суми.

Таким чином, податкові надходження до місцевих бюджетів за рахунок плати за землю та інших платежів склали у середньому 10,5% від надходжень загального фонду в період за 2021-2023 роки. Даний показник є вагомим. Проте його значення може суттєво варіюватися через різні процедури оцінки землі, яка є основою для оподаткування в Україні.

2. Сучасний базис формування земельних податків

Основою для розрахунку земельного податку та орендної плати є оцінка землі.

Правове регулювання оцінки земель здійснюється відповідно до:

- Конституції України від 28.06.1996 р. №254к/96-ВР,

- Земельного кодексу України від 25.10.2001 р. №2768-III,

- Законів України «Про оцінку майна, майнових прав та професійну оціночну діяльність в Україні» від 12.07.2001 р. №2658-III,

- «Про оцінку земель» від 11.12.2003 р. № 1378-IV,

- Постанови Кабінету Міністрів України «Про затвердження Методики нормативної грошової оцінки земельних ділянок» від 03.11.2021 р. №1147,

- «Постанови Кабінету Міністрів України «Про експертну грошову оцінку земельних ділянок» від 11.10.2002 №1531,

- Порядку проведення експертної грошової оцінки земельних ділянок, затверджений наказом Держкомзему України від 09.01.2003 №2,

- Національного стандарту №1 «Загальні засади оцінки майна і майнових прав», затвердженого Постановою Кабінету Міністрів України від 10 вересня 2003 р. №1440,

- Національного стандарту №2 «Оцінка нерухомого майна», затвердженого Постановою Кабінету Міністрів України від 28 жовтня 2004 р. №1442,

- міжнародних стандартів оцінки.

Залежно від мети та методів проведення оцінка земель поділяється на такі види: бонітування ґрунтів та грошова оцінка земель (ст. 5 Закону України «Про оцінку земель»).

Грошова оцінка земельних ділянок залежно від призначення та порядку проведення може бути нормативною і експертною.

Нормативна грошова оцінка земельних ділянок – капіталізований рентний дохід із земельної ділянки, визначений за встановленими і затвердженими нормативами. Нормативна грошова оцінка земельних ділянок використовується для визначення розміру земельного податку, державного мита при міні, спадкуванні та даруванні земельних ділянок, орендної плати за земельні ділянки державної та комунальної власності, втрат лісогосподарського виробництва, вартості земельних ділянок площею понад 50 гектарів для розміщення відкритих спортивних і фізкультурно-оздоровчих споруд, а також при розробці показників та механізмів економічного стимулювання раціонального використання та охорони земель (ст. 5 Закону України «Про оцінку земель»).

Саме нормативна грошова оцінка є базою для розрахунку земельного податку для земельних ділянок з урахуванням коефіцієнта індексації (стосується земельних ділянок, нормативну грошову оцінку для яких проведено (п.п. 271.1.1 Податкового кодексу України). У випадку, коли нормативну грошову оцінку проведено не було, базою для розрахунку земельного податку є площа земельної ділянки (п.п. 271.1.2 Податкового кодексу України).

В Україні ще з 1995 року оподаткування землі базується на нормативній грошовій оцінці. Проте практика показує, що результати цієї оцінки та розподіл податкового навантаження не відповідають ринковим умовам використання землі, що призводить до економічних викривлень і порушення принципу справедливого оподаткування.

Таким чином, нормативна грошова оцінка є одним із найважливіших інструментів економічних земельних відносин в Україні. Від якості та точності цієї оцінки залежить наповнення бюджетів територіальних громад, що є критично важливим для їхнього розвитку та фінансової стабільності. Проте, реформування системи грошової оцінки землі є нагальною потребою для України, щоб забезпечити її відповідність сучасним економічним умовам, підвищити ефективність використання земельних ресурсів та сприяти сталому розвитку територіальних громад.

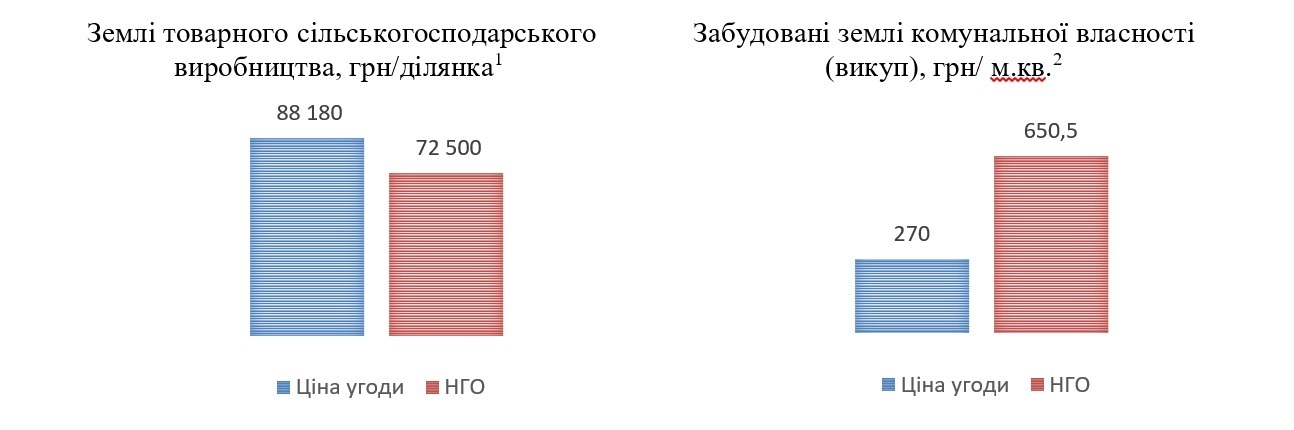

Експертна грошова оцінка земельних ділянок та прав на них проводиться для визначення вартості об'єкта оцінки. Дана оцінка використовується при укладанні цивільно-правових угод щодо земельних ділянок та прав на них, за винятком деяких випадків. Однак, ціни продажу земельних ділянок значно відрізняються від їх нормативної грошової оцінки (Рисунок 3).

Рисунок 3. Порівняння середньої ціни продажу земельних ділянок та їх нормативної грошової оцінки (за період з 01.07.2021 по 20.06.2024 рр.)

Експертна грошова оцінка земельних ділянок ‒ результат визначення вартості земельної ділянки та пов'язаних з нею прав оцінювачем (експертом з питань оцінки земельної ділянки) із застосуванням сукупності підходів, методів та оціночних процедур, що забезпечують збір та аналіз даних, проведення розрахунків і оформлення результатів у вигляді звіту.

Експертна оцінка базується на ряді методологічних підходів, кожен з яких використовується залежно від розташування, інженерних умов та інших факторів, що мають вплив на вартість об’єкта оцінки.

Використання різних підходів для визначення ринкової вартості земельних ділянок призводить до економічного викривлення цінності території. Відсутність єдиного методологічного підходу до оцінки земельних ділянок змушує складати три різні види технічної документації для проведення нормативної грошової оцінки земель у громадах, що значно ускладнює процес оцінки, збільшує витрати на її проведення.

Отже, оподаткування об’єктів земельної власності в Україні ще не стало системою, яка ефективно пов’язує встановлення бази оподаткування, бюджетування податків та платежів і заходи адміністрування, що забезпечують сплату податків і платежів за землю та її поліпшення. Це призводить до нестійкості матеріально-фінансової бази територіальних громад, що негативно впливає на інвестиційну привабливість територій та їх розвиток. Відсутність об’єктивної бази оподаткування сприяє формуванню тіньових доходів на ринку землі, що призводить до заниження податкових зобов’язань одержувачів доходу від відчуження нерухомості, зокрема земельних ділянок.

3. Масова оцінка земель

При визначенні вартості нерухомості для цілей оподаткування в більшості розвинутих країн використовується масова оцінка на основі стандартних процедур розрахунку вартості. Вона дозволяє оцінити велику кількість об’єктів при відносно невеликих витратах коштів та часу. Масова оцінка забезпечує більш точне і об’єктивне визначення вартості земельних ділянок, що сприяє справедливому оподаткуванню та підвищенню доходів місцевих бюджетів.

В Україні 13 жовтня 2023 року Урядом було прийнято Постанову №1078 «Деякі питання реалізації пілотного проекту щодо проведення масової оцінки земель». Документ розроблено Міністерством аграрної політики та продовольства України.

Відповідно до Постанови №1078, масова оцінка земель ‒ вид оцінки земель (земельних ділянок), який проводиться на всій території України (з періодичним оновленням), базується на відомостях про ціну (вартість) земельних ділянок та іншого нерухомого майна, що на них розташоване, ціну (вартість) речових прав чи розмір плати за користування чужими земельними ділянками та іншим нерухомим майном, що на них розташоване, відомостях про зареєстровані речові права на земельні ділянки та їх обтяження, та призначений, зокрема, для використання як база оподаткування плати за землю.

Етапами реалізації пілотного проекту є:

- підготовка технічного завдання на створення геоінформаційної системи масової оцінки земель у складі Державного земельного кадастру, яка забезпечить накопичення та обробку даних, на основі яких здійснюватиметься проведення масової оцінки земель, а також оприлюднення результатів такої оцінки у відкритому доступі;

- розроблення програмного забезпечення геоінформаційної системи масової оцінки земель у складі Державного земельного кадастру, яке передбачає вибір виду математичної (статистичної) моделі для проведення розрахунків показників масової оцінки земель та їх періодичного оновлення, створення та калібрування обраної моделі;

- проведення розрахунків показників масової оцінки земель за допомогою розробленого програмного забезпечення, аналіз отриманих результатів та у разі необхідності вдосконалення відповідного програмного забезпечення;

- підготовка пропозицій щодо запровадження в Україні масової оцінки земель, її проведення та використання результатів масової оцінки земель для цілей оподаткування платою за землю.

Постанова розроблена відповідно до пункту 1-2 розділу VI «Прикінцеві положення» Закону України «Про оцінку земель» згідно з яким має бути затверджений Порядок реалізації пілотного проекту щодо проведення масової оцінки земель.

Чинне правове регулювання масової оцінки земель в Україні включає:

- Закон України «Про засади державної антикорупційної політики на 2021-2025 роки» від 20.06.2022 р. №2322-IX;

- Постанова Кабінету Міністрів України «Про затвердження Державної антикорупційної програми на 2023-2025 роки» від 04.03.2023 р. №220;

- Закон України «Про внесення змін до деяких законодавчих актів України щодо вдосконалення правового регулювання вчинення нотаріальних та реєстраційних дій при набутті прав на земельні ділянки» від 02.05.2023 р. №3065-IX;

- Закон України «Про оцінку земель» від 11.12.2003 р. №1378-IV;

- Постанова Кабінету Міністрів України «Деякі питання реалізації пілотного проекту щодо проведення масової оцінки земель» від 13.10.2023 р. №1078.

Масова оцінка земель базується на даних реєстраційно-кадастрових систем, головне призначення яких полягає в правовій та просторовій ідентифікації об’єктів власності, збереженні та поновлені інформації щодо правового режиму їх використання.

У систему масової оцінки міських земель входять як оцінка якості земель, придатності земель із метою містобудівних і для інших конкретних потреб (під будівництво житлового будинку, під рекреаційні потреби, під вирощування с/г культур тощо), так і визначення потенційної цінності земель у грошовому еквіваленті. Земельні ділянки в населених пунктах оцінюються по їх функціональному призначенню з урахуванням насиченості забудови, престижності місця розташування, екологічного стану, соціального та інженерно-транспортного облаштування та інших споживчих властивостей.

У процесі масової оцінки земель проводиться оціночне зонування території, що передбачає виділення частин земельних ділянок, які мають однакове цільове призначення, функціональне використання та близьку ринкову вартість. Границі оціночних зон встановлюються з урахуванням територіальних особливостей, наявності забудови, лінійних об'єктів та кадастрових зон. Після оціночного зонування складається картосхема оціночних зон і визначається ринкова вартість земельних ділянок в межах цих зон.

Відповідно до міжнародних стандартів оцінки (International Valuation Standarts) базою вартісної оцінки для масової оцінки є ринкова вартість.

В результаті має повністю вирішитись завдання визначення ціни на землю, яка зафіксується у Державному земельному кадастрі по кожній ділянці. Ці відомості автоматично будуть коригуватись зі зміною статусу земельної ділянки, її меж, площі, а також в залежності від розташованих на ній спорудах. Дані можуть використовуватись усіма системами інформаційного забезпечення ринку нерухомості та державними системами реєстрації. Для зберігання даних про землю масова оцінка функціонуватиме у складі програмного забезпечення Державного земельного кадастру і забезпечуватиме автоматизацію її проведення та оновлення, а також оприлюднення її результатів у відкритому доступі.

4. Переваги масової оцінки земель для територіальних громад

Система масової оцінки земель має важливу перевагу – підвищення об’єктивності та ефективності оподаткування земельної власності. Це досягається завдяки тому, що розмір податкового навантаження, заснований на ринковій вартості земель, є більш справедливим порівняно зі стандартними грошовими оцінками. Останні можуть призводити до недооцінки земельних ділянок з високою споживчою цінністю або переоцінки земель з низькою цінністю.

Функціонування такої системи оцінки земель дозволить ефективно встановлювати вартість для різних цілей, таких як визначення орендної плати, земельного податку та інших форм оподаткування.

Застосування масової оцінки земель в Україні має наступні переваги:

- масова оцінка земель сприятиме точнішому та об’єктивному встановленню податкових ставок і обсягу оподаткування земельних ділянок, що, у свою чергу, забезпечить більш ефективний збір податків і зборів, зменшивши ризики помилок та маніпуляцій у процесі оподаткування;

- завдяки прозорій та чітко регламентованій процедурі масової оцінки земель зменшиться можливість корупційних зловживань, оскільки процес стане більш відкритим і менш підлягатиме суб’єктивному втручанню, що забезпечить більш справедливі умови для всіх учасників ринку;

- чітка і прозора масова оцінка земель сприятиме поліпшенню інвестиційного клімату в Україні; інвестори отримають більше впевненості в прозорості і стабільності ринкових умов, що призведене до збільшення інвестиційних потоків та розвитку економіки;

- запровадження масової оцінки земель відповідатиме міжнародним стандартам і рекомендаціям, що дозволить Україні інтегруватися у міжнародну практику та підвищити свою репутацію на глобальному ринку нерухомості;

- застосування системи масової оцінки нерухомості забезпечить функціонування прозорого ринку її об’єктів як комплексів власності, що поєднують використання землі й поліпшень.

Таким чином, нинішня система оподаткування не відображає зв’язку між вартістю земельної ділянки та податками на неї, тому вона удосконалюється на основі нового підходу до визначення податку на землю з використанням ринкової вартості. Від застосування результатів масової оцінки земельних ділянок та інших об’єктів нерухомості значною мірою залежатиме фінансова самостійність територіальних громад. У результаті застосування масової оцінки збільшилась сума податкових надходжень до місцевих бюджетів.

Посилання на НПА, що згадані у роз’ясненні:

- Конституції України від 28.06.1996 р. №254к/96-ВР. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/254%D0%BA/96-%D0%B2%D1%80#Text.

- Податковий кодекс України від 02.12.2010 р. №2755-VI. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/2755-17#Text.

- Земельний кодекс України від 25.10.2001 р. № 2768-III. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/2768-14#n261.

- Закону України «Про внесення змін до Податкового кодексу України та деяких законодавчих актів України щодо податкової реформи» від 28.12.2014 р. №71-VIII. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/71-19#Text.

- Закону України «Про оцінку майна, майнових прав та професійну оціночну діяльність в Україні» від 12.07.2001 р. №2658-III. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/2658-14#Text.

- Закону України «Про оцінку земель» від 11.12.2003 р. № 1378-IV. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/1378-15#Text.

- Закон України «Про засади державної антикорупційної політики на 2021-2025 роки» від 20.06.2022 р. №2322-IX. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/2322-20#Text.

- Закон України «Про внесення змін до деяких законодавчих актів України щодо вдосконалення правового регулювання вчинення нотаріальних та реєстраційних дій при набутті прав на земельні ділянки» від 02.05.2023 р. №3065-IX. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/3065-20#Text.

- Постанова Кабінету Міністрів України «Про затвердження Методики нормативної грошової оцінки земельних ділянок» від 03.11.2021 р. №1147. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/1147-2021-%D0%BF#Text.

- Постанова Кабінету Міністрів України «Про експертну грошову оцінку земельних ділянок» від 11.10.2002 р. №1531. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/1531-2002-%D0%BF#Text.

- Порядок проведення експертної грошової оцінки земельних ділянок, затверджений наказом Держкомзему України від 09.01.2003 р. №2. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/z0396-03#Text.

- Постанова Кабінету Міністрів України «Про затвердження Державної антикорупційної програми на 2023-2025 роки» від 04.03.2023 р. №220. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/220-2023-%D0%BF#Text.

- Постанова Кабінету Міністрів України «Деякі питання реалізації пілотного проекту щодо проведення масової оцінки земель» від 13.10.2023 р. №1078. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/1078-2023-%D0%BF#Text.

- Національний стандарт №1 «Загальні засади оцінки майна і майнових прав», затверджений Постановою Кабінету Міністрів України від 10 вересня 2003 р. №1440. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/1440-2003-%D0%BF#Text.

- Національний стандарт №2 «Оцінка нерухомого майна», затверджений Постановою Кабінету Міністрів України від 28 жовтня 2004 р. №1442. Електронний ресурс. Режим доступу: https://zakon.rada.gov.ua/laws/show/1442-2004-%D0%BF#Text.

- International Valuation Standarts. 31.02.2022. Electronic resource. Access mode: https://viewpoint.pwc.com/dt/gx/en/ivsc/international_valuat/assets/IVS-effective-31-Jan-2022.pdf.

(с) Ця публікація стала можливою завдяки щирій підтримці американського народу, наданій через Агентство США з міжнародного розвитку (USAID). Зміст є відповідальністю Глобал Ком'юнітіз (Global Communities) і не обов'язково відображає точку зору USAID чи Уряду Сполучених Штатів.